今天我们来介绍资本资产定价模型Capital Asset Pricing Model (CAPM)。

资产定价模型

我们先来看一般意义上的资产定价模型(Asset Pricing Model)。

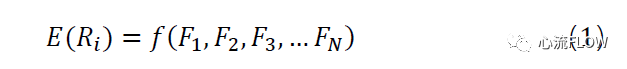

资产定价理论描述的是风险(risk)和预期收益(expected return)之间的关系。在一个运作良好的资本市场里面,投资者投资一项资产,那么他应当为他所承担的各种风险而获得报酬。风险通常被描述成风险因子(risk factors),一般来说资产定价模型可以这样表示:

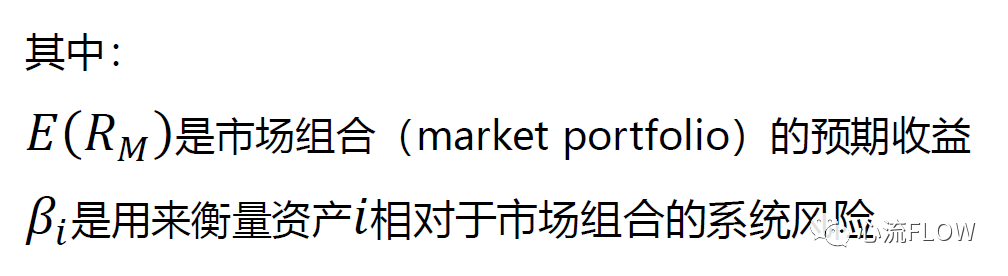

其中:

也就是说,一项资产的预期收益是由N个风险因子构成的函数,或者说,一项资产的预期收益可以由N个风险因子来解释。

这节课将会是多因子模型系列课堂的第一节课,所以希望大家记住这个重要的、一般意义上的资产定价模型。

我们可以将等式(1)换个方式来表述,假设有一项资产(比如银行一年期定存,或者一年期国债),持有这项资产是无风险的(假设银行或政府不会倒闭),那么我们称这项资产是无风险资产,其收益率成为无风险收益率。等式(1)可以换成下面的表述方式:

其中Rf是无风险收益率,Risk Premium是相对于无风险收益率的风险溢价。

也就是说,一项资产的收益率应该等于无风险收益率加上风险溢价。

如何理解呢?

( 举个例子 )

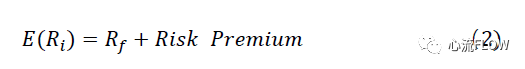

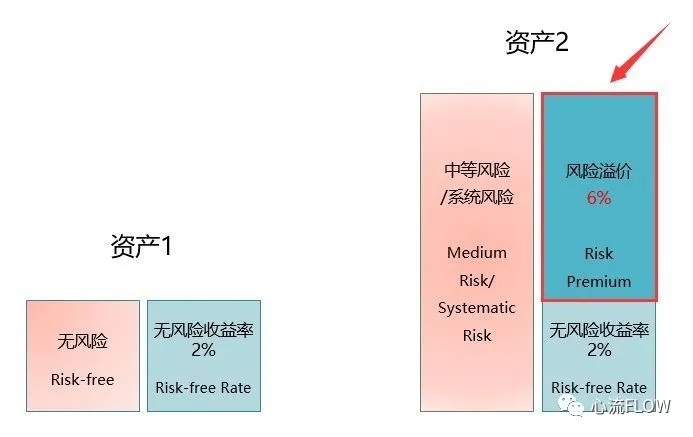

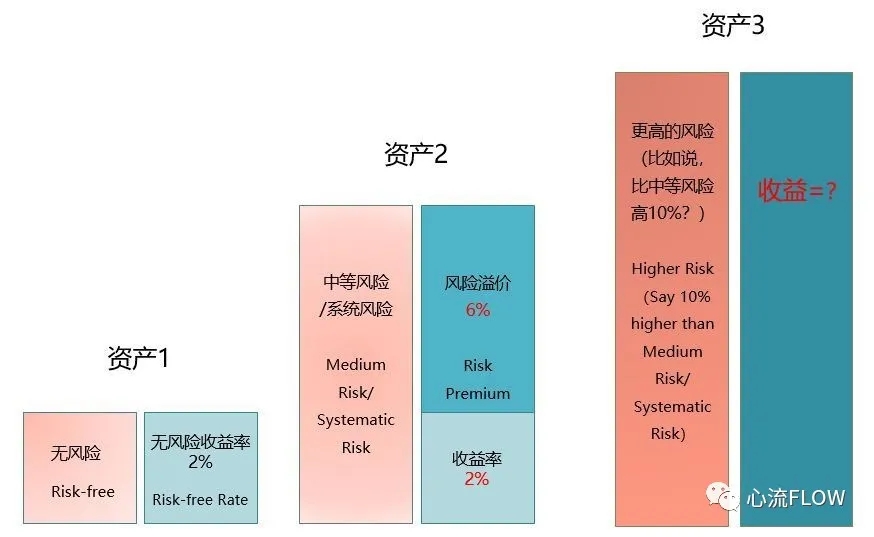

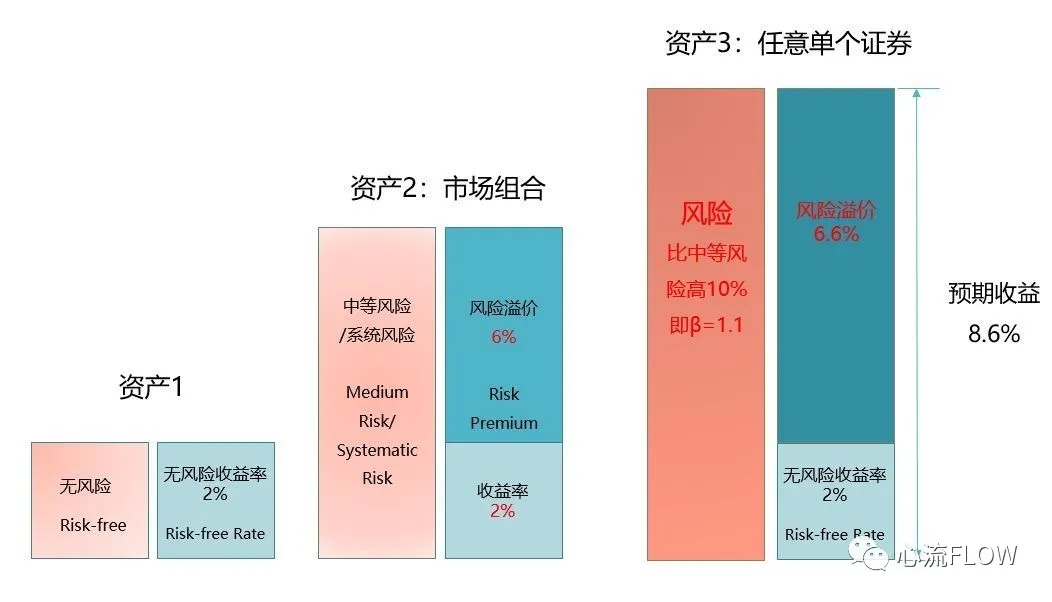

假设有一项资产1,也就是我们前面提到的一年期定存或者一年期国债,它的收益率为2%,因为持有这项资产是完全无风险的,所以我们称2%为无风险收益率。

现在有一项资产2,比如说股票市场组合,假设投资它的风险是中等风险,或者说是系统风险(我们稍后会解释这个概念),假如持有这项资产2的预期收益率和资产1的相等(也就是2%),你是否愿意持有资产2呢(如下图)?

回答是:当然不愿意!

因为如果预期收益率相等,一个理性的投资人应该会选择风险更小的资产1,否则为什么要冒更大的风险呢?

那么问题来了,对你而言,资产2的预期收益率至少要多少,你才愿意持有它?或者说,资产2的预期收益率至少要多少,才会让资产1和资产2看起来有同样吸引力(equal attractiveness)呢?

假设我们给资产2的预期收益率再增加6%,也就是说,资产2的预期收益率为8%,现在资产2和资产1看起来有同样的吸引力,6%就是我们所说的风险溢价。

风险溢价

风险溢价(risk premium)可以理解成一种“奖品(prize)”,它是你愿意承担更多的风险而给你的一个奖励。就像你小时候愿意承担更多的家务劳动因而得到额外的奖励一样,在证券市场里,因为你愿意冒更大的风险(中等风险vs无风险),因此你得到了额外的奖励(风险溢价=预期收益-无风险收益=8%-2%=6%)

所以现在你可以理解方程(2)的含义,一项资产的预期收益,等于无风险收益率Rf加上它的风险溢价Risk Premium。

假设我们还有第三种资产,这项资产有更高的风险,假设比中等风险高10%,那么它的预期收益率至少要多少,才能使得资产3和资产1、资产2看起来具有相同吸引力呢?也就是说,资产3应该如何定价?回答这个问题我们可以引出资本资产定价模型CAPM。

CAPM & 威廉夏普等人

CAPM是由威廉·夏普(William Sharpe)、约翰·林特尔(John Lintner),杰克·特里诺(Jack Treynor)以及简·莫辛Jan Mossin在马科维茨的均值方差理论基础上共同提出来的。夏普在美国兰德公司工作的时候认识了马科维兹,彼时夏普正在攻读博士学位,马科维茨不仅帮助夏普的博士论文找到了感兴趣的方向,更重要的是,马科维茨帮助夏普很快站在很高的一个研究起点上,1964年夏普在《Journal of Finance》期刊上发表了《资本资产价格(Capital Asset Prices)》这篇文章,而马科维兹是在1952年在《Journal of Finance》发表了《证券投资组合选择(Portfolio Selection)》这篇文章,二人在1990年因为各自的这篇文章,共享了当年的诺贝尔经济学奖。

威廉·夏普(William Sharpe)

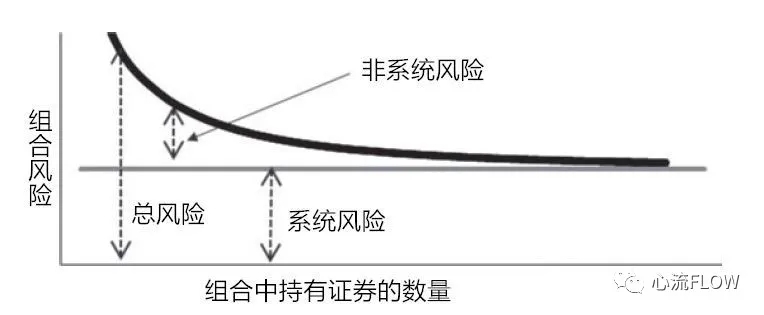

夏普把马科维茨的选择理论中的资产风险进一步分为资产的“系统”(市场)风险和“非系统”风险两部分。后者可以像马科维茨所提出来的通过分散化投资而消除,但前者无法消除,也就是说,投资于任何一种证券,都必须承担系统风险。

系统风险(Systematic Risk)是由总体股价变动引起的某个资产的价格变化。比如由于某种因素的影响和变化,导致股市上所有股票价格的下跌,从而给股票持有人带来损失的可能性。系统风险的诱因发生在公司外部,公司本身无法控制它,其带来的影响面一般都比较大。

非系统风险(Unsystematic Risk)是由影响股价的某些特殊要素引起的资产价格变动,是个别公司相关的风险,与整个证券市场的价格不存在系统、全面的联系,而只对个别或少数证券的收益产生影响。

上图加粗的黑线表示组合风险和持有证券数量之间的关系。随着组合中持有证券的数量越来越多,组合的总风险越来越小,接近于系统风险(水平直线),也就是说通过分散化投资可以减小非系统风险,但系统风险是无法消除的。

所以,CAPM长什么样子呢?

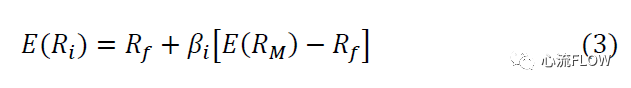

顾名思义,这是一个关于资产定价的模型,单个资产的预期收益可以表示为:

什么意思呢?

根据CAPM,资产的预期收益,等于无风险利率加上资产的风险溢价,而此处的风险溢价等于等号右边的第二项:β乘以市场组合的风险溢价,我们用这一项来衡量资产的系统风险。

那么市场组合是什么呢?

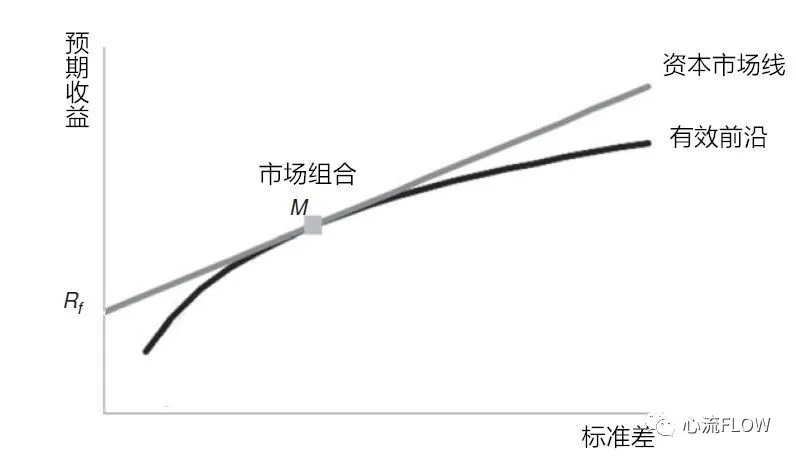

市场组合就是上图的M点。M点是一个全市场组合,组合中每一种资产的持有比例,等于该资产的市值占所有资产的总市值的比例,因此称为市场组合,通常也用来指代全市场。

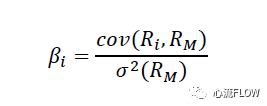

那β具体是什么呢?

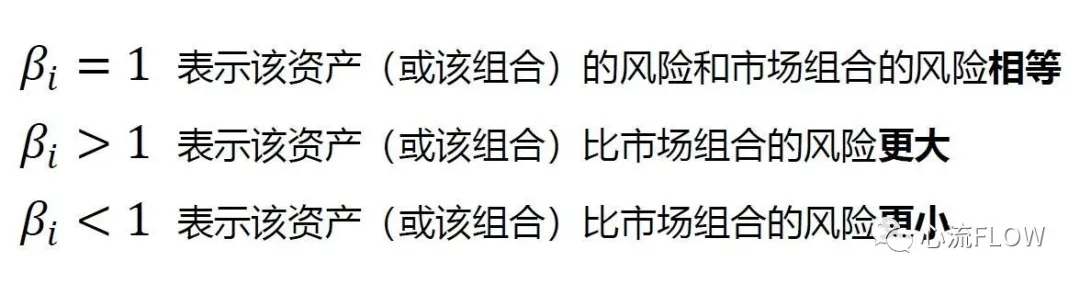

β衡量了资产i相对于市场组合的变动情况。

接下来我们回到我们的例子,来更好的理解CAPM。

有三种资产

还记得我们例子中的资产1,代表了无风险资产;资产2是具有中等风险的资产,现在可以理解为全市场组合,也就是上面说的组合M,所以说它的风险是系统风险,也就是市场风险;但资产3呢?我们前面的遗留的问题是,如果资产3的风险比资产2高10%,那么它的预期收益至少要多少,你才觉得这三个资产对你而言有同样吸引力,也就是说,你承担了更高的风险,至少应该拿到多少的预期回报,你才愿意投资这项资产?

这个问题相当于在问,资产3的资本成本(Cost of Capital)是多少?又或者这样问,这项资产的价格是多少,是如何定价的?

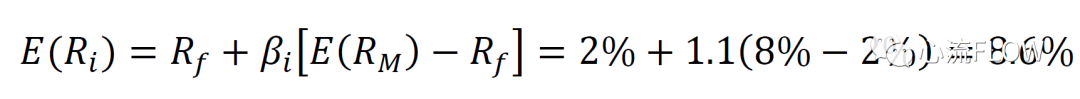

我们可以用CAPM来为资产3定价,其实就是计算资产3的预期收益。

因为β是指该资产相对于市场组合的波动情况,所以资产3比市场组合的风险高10%,也就是说β等于1+10%=1.1(这意味着,市场组合上涨1%,该资产上涨1.1%,市场组合下跌10%,该资产下跌11%)。

由此我们计算得到:

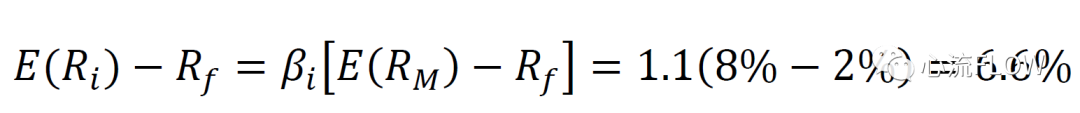

而资产3的风险溢价为:

个中原理、关系可以由下图呈现:

β越大,资产的预期收益越大。如果投资者确认CAPM是一个准确的资产定价模型,那么通过计算得到的资产价格,可以有助于投资者判断资产的价格是被高估还是被低估了,是应该买入还是卖出该资产。

至此,我们就把CAPM的精髓介绍完毕了,最后,我们用夏普本人在2000年接受CFO杂志(CFO Magazine) 采访的原文来作为结尾,以此总结CAPM和β的意义和贡献:

“CAPM模型从本质上传递了两个主要的信息。一个信息是,广泛分散化的、类似市场的一个投资组合是一个很好的想法,这也使得后来指数型基金出现。这是很重要的一个信息,虽然我们在一开始的时候可能会觉得这种想法很奇怪很另类。

另外一个信息是,想要获得更高的预期收益,你必须接受一个更大的β值。可以从一个更大的角度来看待这个问题,从长期来看,你希望什么样的风险可以获得报酬?答案是:在市场糟糕的时候资产可能会表现很糟糕的风险。如果承担风险是有报酬的,那基本上就是这样了。否则,这个世界将没有道理可言。如果承担这样的风险都不能获得报酬,那就没有理由相信投资股票可以获得相对于直接把钱存到银行的风险溢价了。在CAPM的世界里,β衡量的是你在糟糕的时候能有多糟糕的一个标准,因为β值大的证券或者组合会在市场下跌的时候下跌更大。”

-END-

本文来源:搜狐网 智道课堂,本文仅供学习与交流,如有侵权请联系我们删除。