_副本.jpg)

一直的梦想是当个老师,可惜没有机会。与张老师创业以来,这个梦想算是成了一半,起码称谓上实现了,因为心流慧估有个张老师,创业时只有我们两位年轻的老同志,所以我自然就成了苏老师。

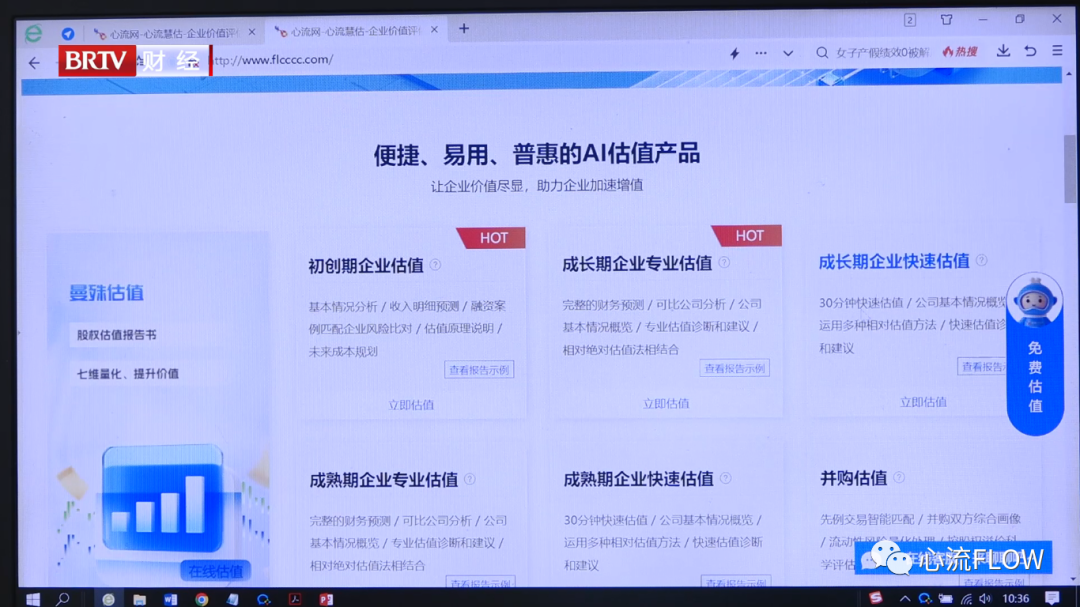

心流慧估的主营业务是以在线估值为切入点的企业资本市场服务,是为企业生命周期各个阶段提供价值管理工具,帮助企业主发现价值、提升价值、分享价值、从而实现企业价值最大化,帮助企业家实现初心,创业梦想成真。

股神巴菲特说过,如果商学院只开一门课程,那么既不是股票交易、市场有效性假设,也不是现代投资组合理论,而是,应当鼓励学生去学习非常烦人,但却极为重要的企业估值原理。

据统计,世界上有2亿多中小企业,但是只有2%的企业主真正知道自己的公司值多少钱,所以我们有必要认真了解估值到底是怎么回事。

我们大家所面对的市场就是资本市场,资本市场也就是我们通常所说的金融领域货金融行业,金融的本质是交易,交易的核心就是估值,估值是一切投资决策的灵魂;对于投融资交易而言,估值是整个交易的核心,估值的合理性,往往决定了交易的成败。

那么估值的关键是什么呢?当然是会计数字,估值是企业经营成果的数字表现,也就是财务数据,财务数据的合理性、有效性是公司价值的核心。

那么,估值结果到底谁说了算呢?说到底是企业主自己。无论是评估师、估值师、咨询师、还是投融资并购专家,或者是我们开发研究的各种线上估值产品,都是供企业主计算掌握自己价值的工具,而计算的依据就是企业的财务数据。

当企业主运用估值工具或者聘请估值专家出具了一份专业估值报告,意义和价值又在哪儿呢?

对企业主而言:

1、在企业发展过程中,可以通过估值变化,帮助企业主了解自身价值和未来价值,也是企业提升自身征信和企业价值的行动指南;

2、融资时,是企业融资计划的关键要素指南,有助于企业主了解投资人判断企业是否值得投资的标准和方向,帮助企业主更有信心的进行决策;

3、内部管理中,是发现自身问题,找到解决方案的工具;

4、团队激励时,估值的变化可以激励企业员工,增强企业的凝聚力;

对于投资人而言:

全面快速了解企业全貌及市场地位,减少投融双方的沟通成本和重复劳动,协助投资人了解投资市场现状及市场公允价值,快速作出投资决策;

对于中介机构而言:

估值报告可以快速了解企业问题所在,运用专业知识和经验为企业提供科学有效的解决方案,节省时间和精力,服务更多企业;

对于银行、担保等金融机构而言:

可以根据估值报告,判断企业的经营状况和偿债能力,成为风控系统的有利补充,成为决策的辅助工具,也能够在金融服务实体经济、扶持中小企业发展上往前迈一大步。

所以,我们不能简单理解为估值报告只是给出了一个值,估值是对企业最全面、最细致、最科学的诊断和体检。也是评价企业科学、有效、可量化、可追踪的有效工具和手段。

那么哪些单位可以做估值、什么人能做估值呢?

我猜大多数人的第一反应是审计和评估事务所,没错,他们是主要的估值机构,也有人会说,投资人说多少就是多少吧,没错,因为投资人是给钱的,他们说了肯定算。再就是咨询机构和FA,他们做投融资服务,自然也没问题。那我们自己可不可以做呢,如果你财务水平够高,当然也可以。因为方法是通用的,规则也是统一的,而且不管谁来做,依据都是我们自己公司的财务数据、业务数据和各项非财务指标。

那么,问题来了,难道就没有个软件或者工具可以做吗?当然有,国外有,国内现在也有。这就是心流慧估正在做的伟大事业,心流慧估运用大数据、计算机、云计算等技术成功地把以往专业机构和分析师估值的全过程搬到了线上,可以用机器做估值,也就是咱们现在流行的说法,心流发明了估值尽调机器人,运用科技手段进行在线估值,自然是最方便、快捷、公允、低成本的方法和工具。

不过今天我们的重点先不说估值机器人,详情且听以后分解,有兴趣的可以先来我们的网站上试一试。

今天我想说的重点是估值的误区,也是我要抛出的一个观点,那就是人人都是估值家。估值结果是企业自己决定的,无论多牛的专家,多厉害的机器人,都只是提供了估值的工具。估值的核心是企业的财务数据和软实力,这又引出了我的另一个观点,估值是科学与艺术结合的产物,除了这两点,我还想纠正部分人的一个误区,就是估值和资产评估是两回事,我们常常一说到估值,就会拐到资产评估。英文里很好区分,估值是valuation,评估是appraisal。估值是对企业整体价值的评价,评估是对企业资产价值的认定。希望从今往后,大家可以清晰界定估值和资产评估。不过也别矫枉过正,资产评估事务所有估值业务,也是估值的专业机构,两者最大的差别在于,通常评估是鉴证类业务,而估值是咨询类业务。还有一个大家对估值的误解,就是估值准不准,估值大前提是估,估到准确就是物价局了,而且估值是基于对未来的假设,如果我能把假设做到准,我就不是人了,是神,是上帝。

所以总结起来说,估值的几大误区,一是估值的专家不是别人,而是估值对象自己;二是估值不是资产评估,而是企业价值评估;三是估值准不准不是最重要的,是否反映或贴近企业价值才是关键;四是估值是否反映企业自身价值取决于企业自身的数据而非估值师。