关于发布《证券投资基金投资信用衍生品估值指引(试行)》的通知

日期:2019-01-18

中基协发〔2019〕1号

为规范证券投资基金投资信用衍生品的估值,保护基金份额持有人的利益,中国证券投资基金业协会托管与运营专业委员会估值核算小组制定了《证券投资基金投资信用衍生品估值指引(试行》,现予发布,自发布之日起施行。

中国证券投资基金业协会

二零一九年一月十八日

以下为指引全文:

证券投资基金投资信用衍生品估值指引(试行)

一、总则

(一)为规范证券投资基金(以下简称“基金”)投资信用衍生品的估值,保护基金份额持有人的利益,根据《证券投资基金法》、《公开募集证券投资基金运作管理办法》、《公开募集证券投资基金投资信用衍生品指引》等法律、法规,制定本指引。

(二)本指引所称信用衍生品,是指符合证券交易所或银行间市场相关业务规则,专门用于管理信用风险的信用衍生工具。

(三)基金管理人和基金托管人对基金投资的信用衍生品估值、计算基金份额净值时,可参考本指引,但不能免除其作为估值责任人的相关责任。

(四)基金管理人可以委托中国证券投资基金业协会(以下简称“协会”)引入的估值基准服务机构提供估值服务,基金管理人依法应当承担的估值责任不因委托而免除。基金管理人和估值基准服务机构可以结合信用衍生品条款设计、数据可公开性等因素,就估值服务的服务范围、方式等进行个性化约定。

(五)基金管理人作为估值的第一责任人,应当定期评估估值质量,并对估值价格进行检验,防范可能出现的偏差。

(六)估值基准服务机构应做好相关公开披露工作,披露内容不限于估值原则、方法等,披露方式不限于协会和本机构网站。

(七)基金管理人和估值基准服务机构应当根据估值中性和动态性原则,确定信用衍生品公允价值,并根据市场环境和交易机制等变化进行动态评估和调整。

(八)基金管理人对管理的不同基金持有的同一种信用衍生品的估值原则、程序及技术应当一致。估值技术一经确定,不得随意更改,除非变更估值技术或其应用方法能使计量结果在当前情况下同样或者更能代表公允价值。基金管理人改变估值技术时,应本着最大限度保护基金份额持有人利益的原则及时进行临时公告。

(九)私募基金投资信用衍生品的,可根据合同约定,参考本指引执行。

(十)本指引自发布之日起实施。

二、信用衍生品的估值处理

(一)对证券交易所或银行间市场上交易的凭证类信用衍生品,建议根据以下原则确定公允价值:

对于存在活跃市场的情况下,应以活跃市场上未经调整的报价作为计量日的公允价值;对于活跃市场报价未能代表计量日公允价值的情况下,应当对市场报价进行调整以确认计量日的公允价值;对于不存在市场活动或市场活动很少的情况下,应当采用估值技术确定其公允价值。

(二)对证券交易所或银行间市场非上市交易的合约类信用衍生品,且估值基准服务机构未提供估值价格的,建议采用估值技术确定其公允价值。

三、会计处理

(一)科目设置

(二)主要账务处理

1、买入

借:其他衍生工具——信用衍生合约(凭证)——成本 交易费用(如有)

贷:银行存款 应付佣金(如有)

2、固定票息保费确认

借:其他衍生工具——信用衍生合约(凭证)——成本

贷:银行存款

3、公允价值变动

借:其他衍生工具——信用衍生合约(凭证)——估值增值

贷:公允价值变动——信用衍生合约(凭证)

4、卖出(包括设立方回购)

借:银行存款 交易费用(如有)

公允价值变动——信用衍生合约(凭证)

贷:其他衍生工具——信用衍生合约(凭证)——成本

其他衍生工具——信用衍生合约(凭证)——估值增值 应付佣金(如有)

投资收益——信用衍生合约(凭证)

5、到期

借:公允价值变动——信用衍生合约(凭证)

贷:其他衍生工具——信用衍生合约(凭证)——成本

其他衍生工具——信用衍生合约(凭证)——估值增值

投资收益——信用衍生合约(凭证)

附件:信用衍生品估值参考方法

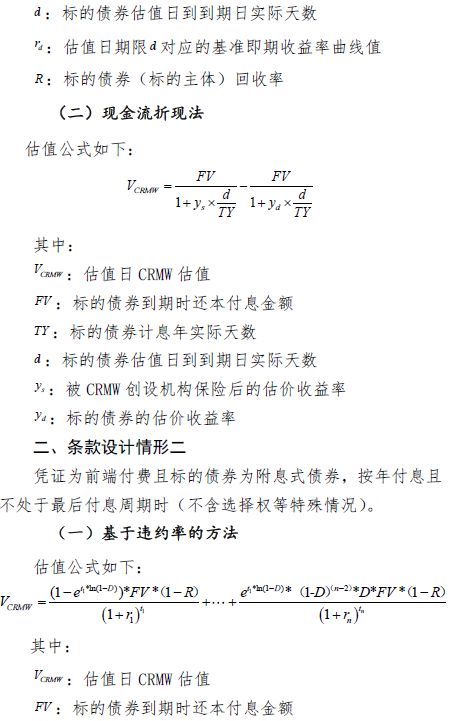

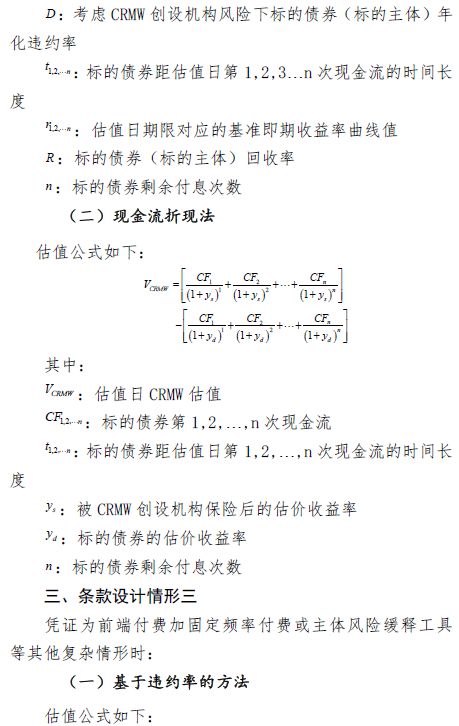

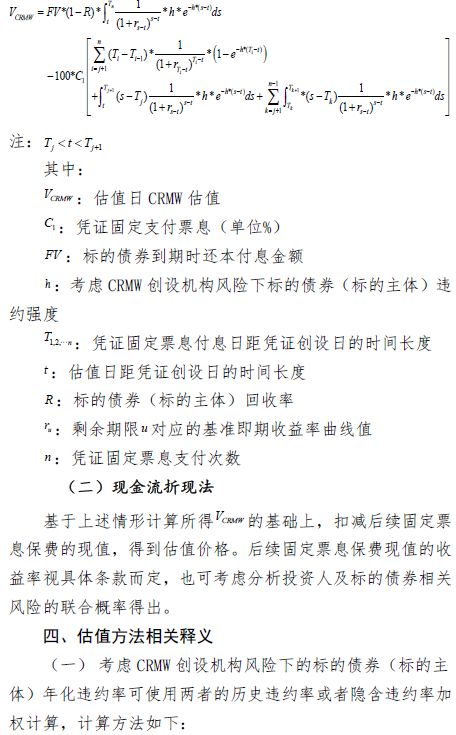

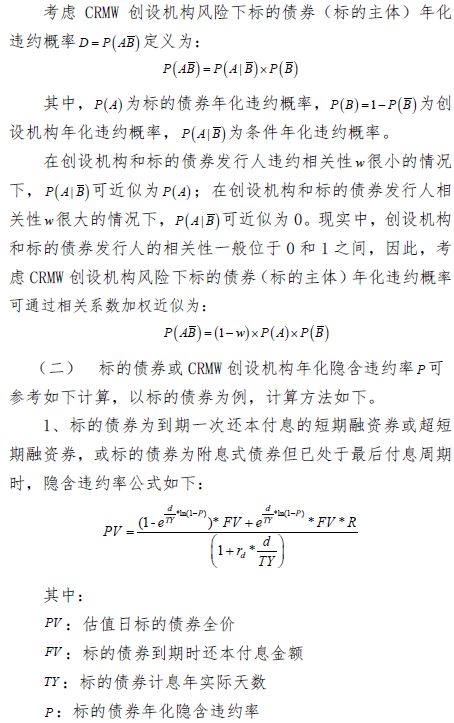

国际上信用衍生品的主流定价方法(主要是信用违约互换CDS)包括等成本参考法、基于信用利差的方法、信用套利模型、现金流折现模型、基于评级的违约率方法等。根据目前我国信用衍生品发展情况,现结合银行间信用风险缓释凭证(CRMW)条款设计特点,以CRMW为例,提供以下估值方法作为参考。估值基准服务机构应当结合交易所规则、产品条款设计、市场环境等因素,评估模型假设条件的适用性,确定信用衍生品的估值方法,使用恰当的模型和模型参数。